PCB 行业发展至今,应用领域几乎涉及所有的电子产品,主要包括通信、航空航天、工控医疗、消费电子、汽车电子等行业。PCB 行业的成长与下游电子信息产业的发展势头密切相关,两者相互促进。

具体而言,网络通信、计算机和消费电子已成为 PCB 三大主要应用领域,得益于 5G 通信技术的发展以及新能源汽车、汽车智能化的发展趋势,汽车电子已成为 PCB 应用增长最为快速的领域之一。未来随着电子信息产业的持续发展,PCB 的应用领域将越发广泛。

一、行业内主要产品及 PCB产品结构概述

根据不同电子设备使用要求,从层数和技术特点角度 PCB 可分为单面板、双面板、常规多层板、柔性板、HDI(高密度互联)板、IC 封装基板等六个主要细分产品。

根据印制电路板的终端需求分类,可分为企业级用户需求和个人消费者需求。其中,企业级用户需求主要集中于通信设备、工控医疗和航空航天等领域,相关 PCB 产品往往具有可靠性高、使用寿命长、可追溯性强等特性,对相应PCB 企业的资质认证更为严格、认证周期更长;个人消费者需求主要集中于计算机、移动终端和消费电子等领域,相关 PCB 产品通常具有轻薄化、小型化、可弯曲等特性,终端需求较大。

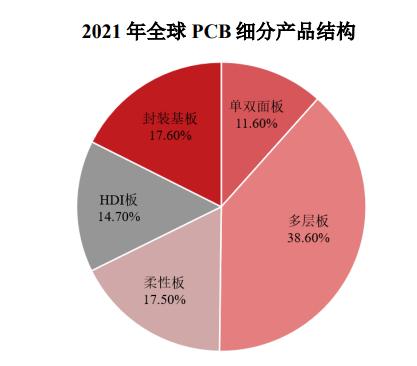

从全球来看,根据 Prismark 的数据,当前中多层板仍在 PCB 市场中占据主流地位。随着电子电路行业技术的迅速发展,元器件的集成功能日益广泛,电子产品对 PCB 的高密度化要求更为突出,多层板、HDI 板、柔性板和封装基板等高端 PCB 产品逐渐占据市场更为重要地位。从各细分产品类别来看,2021 年,全球多层板及 HDI 板产值分别为 310.53 亿美元和 118.11 亿美元,其中,8-16层的多层板增速较快,达到 29.80%,18 层以上的高多层板增速为 20.70%,HDI 板增速为 19.60%。

数据来源:Prismark

数据来源:Prismark

从国内来看,虽然内资厂商中能生产高多层板、HDI 板和封装基板等技术含量较高的产品企业仍然较少,但此类产品的占比逐年提升。此外,根据Prismark 预测,未来中国 PCB 行业各细分产品产值增速均高于全球平均水平,尤其是以高多层板、HDI 板、柔性板和封装基板等为代表的高技术含量 PCB。以封装基板为例,2016 年至 2020 年中国封装基板产值年复合增长率约为 5.50%,而全球平均水平仅为 0.10%,产业转移趋势明显。

二、我国 PCB 产业进出口情况

近年来,在全球经济增长减缓的背景下,我国 PCB 产值及占比逐年提升。从产品结构来看,中国出口的主要为中低端 PCB 产品,而进口的则多为高多层板、HDI 板、柔性板和封装基板等中高端 PCB 产品。但随着我国 PCB 企业实力的不断增强,PCB 行业进出口的产品结构已在逐步发生变化。

三、PCB 行业产业分布

近十年来,美洲、欧洲和日本 PCB 产值在全球的占比不断下降;与此同时,中国大陆 PCB 产值全球占有率则不断攀升,根据 Prismark 及华经产业研究院统计,2021 年中国大陆 PCB 产值占全球产值的比重升至 54.63%,较上年提升0.40 个百分点。此外,除中国大陆外的亚洲其他地区 PCB 产值全球占有率亦缓慢上升。全球 PCB 行业产能(尤其是高多层板、柔性板、封装基板等高技术含量 PCB)逐步向以中国大陆为代表的亚洲区域集中。

目前,我国已经形成了以珠三角地区、长三角地区为核心区域的 PCB 产业聚集带。近年来,随着沿海地区劳动力成本的上升,部分 PCB 企业开始将产能迁移到基础条件较好的中西部城市,如湖北黄石、安徽广德、四川遂宁等地。珠三角地区、长三角地区由于具备人才优势、经济优势以及产业链配套优势,预计,未来仍将在 PCB 产业中保持领先地位,并不断向高端产品和高附加值产品方向发展。此外,中西部地区由于 PCB 企业的内迁,也将逐渐成为我国PCB 行业的重要产业基地。